Perdoceo Education Corporation è un’università privata che opera per profitto negli Stati Uniti. Si tratta di un settore controverso e sotto i riflettori per possibili cambiamenti radicali a livello normativo, ma ciò non toglie che al giusto prezzo le opportunità possano comunque esserci.

Business model

PRDO ha due controllate principali: CTU e AIU, che sono le due principali università e costituiscono la fonte primaria dei ricavi. Sono entrambe molto focalizzate sull’educazione online e più del 90% dei corsi sono tenuti da remoto, senza persone fisiche nei campus, né studenti né insegnanti.

Circa l’80% degli studenti sono finanziano gli studi facendo affidamento ai prestiti studenteschi statali, e questa è la principale fonte di rischio a cui il mercato sta guardando.

Le aree di specializzazione delle due università sono i corsi di business, con più del 70% degli studenti totali.

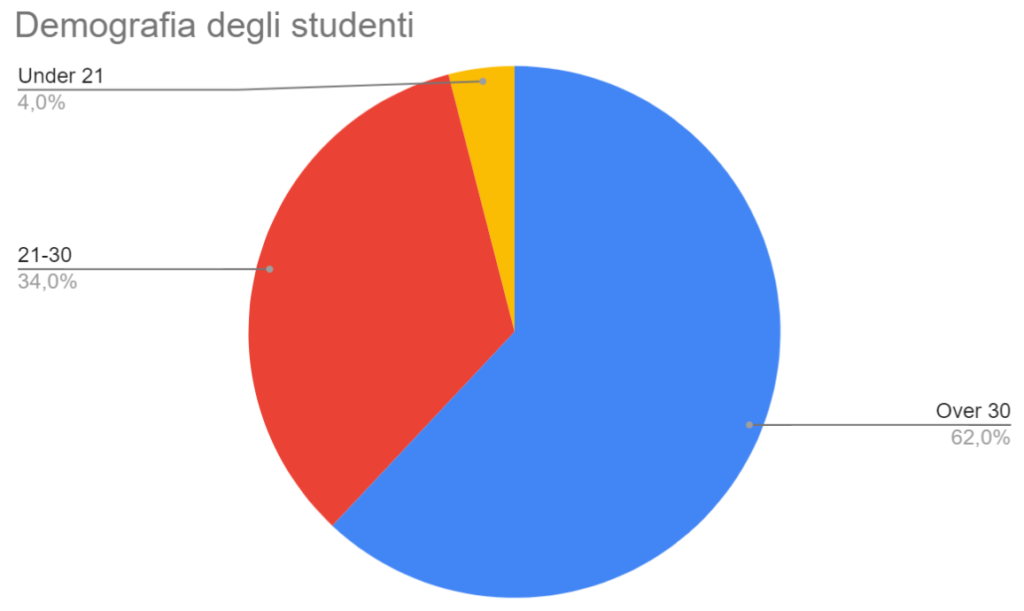

La peculiarità di Perdoceo è il focus sugli over 30, quindi su persone che necessita di un’educazione superiore per fini lavorativi, per ottenere una promozione o cambiare settore e lavoro. Questo permette all’università di aprire diverse partnership e collaborazioni con le aziende che garantiscono delle entrate costanti e fisse (“recurring revenue”).

Il rischio primario: Regolamentazione

Prima di affrontare qualsiasi discussione sulla performance passata e su quella futura è bene presentare il motivo principale per cui l’opportunità esiste.

Il mercato è molto pessimista su Perdoceo perché ritiene che la nuova amministrazione Biden introdurrà regole stringenti che distruggerranno la profittabilità delle università private.

Negli Stati Uniti la maggior parte delle università private, PRDO compresa, riceve studenti grazie ai prestiti studenteschi che il governo garantisce, garantendo allo stesso di rispettare determinati limiti (es. non più del 90% degli studenti iscritti con prestiti statali).

Dopo la vittoria di Obama nel 2008 le cose sono andate molto male per college privati come Perdoceo, che hanno visto i margini e le entrate calare veritiginosamente, a causa delle regole stringenti introdotte dai democratici. Tuttavia la situazione odierna non è nemmeno paragonabile al pre-2008. La società lavorato molto per assicurarsi di essere in linea con tutte le regolamentazioni più stringenti e, anche dopo la vittoria di Trump, non ha mai abbassato la guardia e ha tentuto standard elevati.

Inoltre, il sogno dei college pubblici gratuiti espresso da Biden in campagna elettorare, è probabilmente più lontano di quanto sembri, considerato che nel nuovo super piano di stimoli meno del 15% delle risorse sono destinate alle scuole, di cui più dell’80% è riservato alle superiori e medie per riaprire in sicurezza.

Perciò la conclusione è che nei prossimi anni Perdoceo non incontrerà la stessa pressione su margini ed entrate come sperimentato dopo l’arrivo di Obama nel 2008.

Performance passata

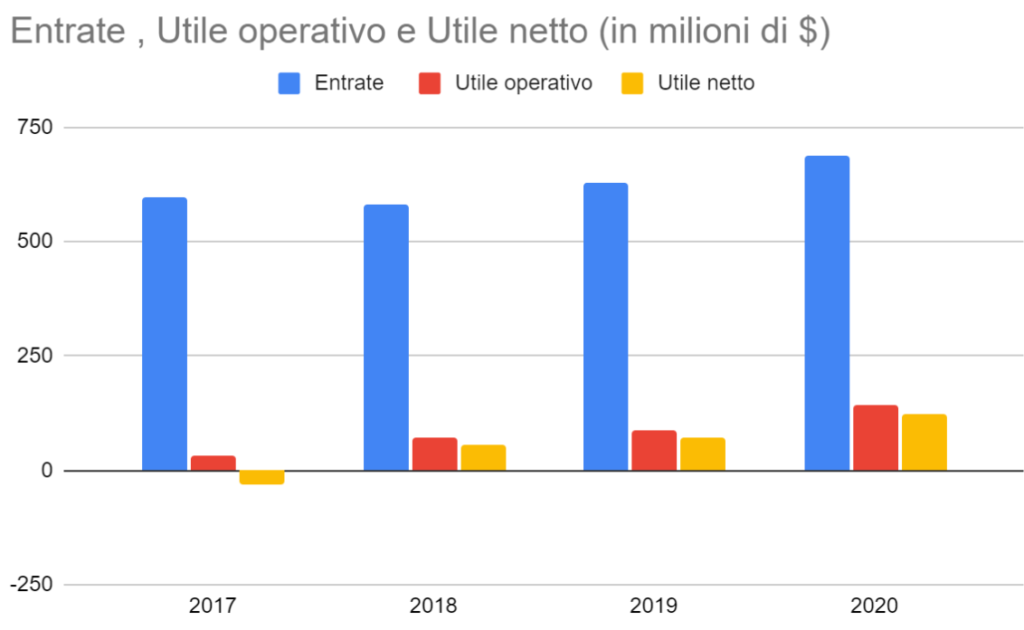

Negli ultimi anni i ricavi e l’utile netto di Perdoceo sono saliti in modo graduale e sostenuto, grazie ad un aumento delle iscrizioni e la crescita dei margini grazie allo shifting verso la didattica online al 100%.

Le politiche accomondati messe in atto dall’amministrazione Trump hanno sicuramente giovano, garantendo una maggiore disponibilità di prestiti studenteschi e sostenendo quindi una crescita delle iscrizioni. Tuttavia anche il miglioramento della qualità dell’insegnamento, unita al maggiore focus dato dal management sulla qualità dei servizi offerti agli studenti ha permesso la crescita mostrata sopra.

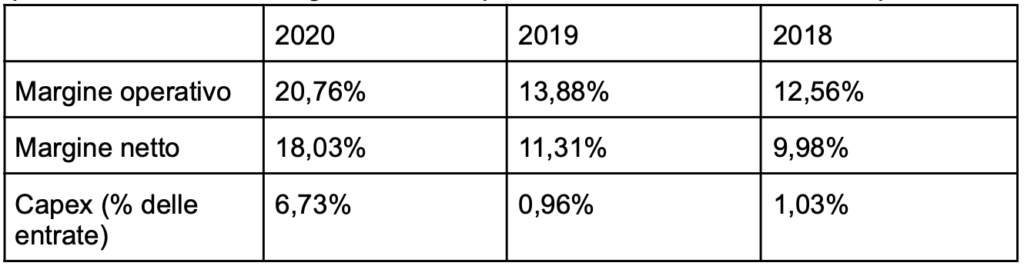

La didattica online e quindi la mancanza di spese consistenti per il mantenimento dei campus garantisce che i margini siano così elevati, e le spese in conto capitale (Capex), salvo gli impatti per le acquisizioni, come nel 2020, sono molto contenute e quasi inesistenti.

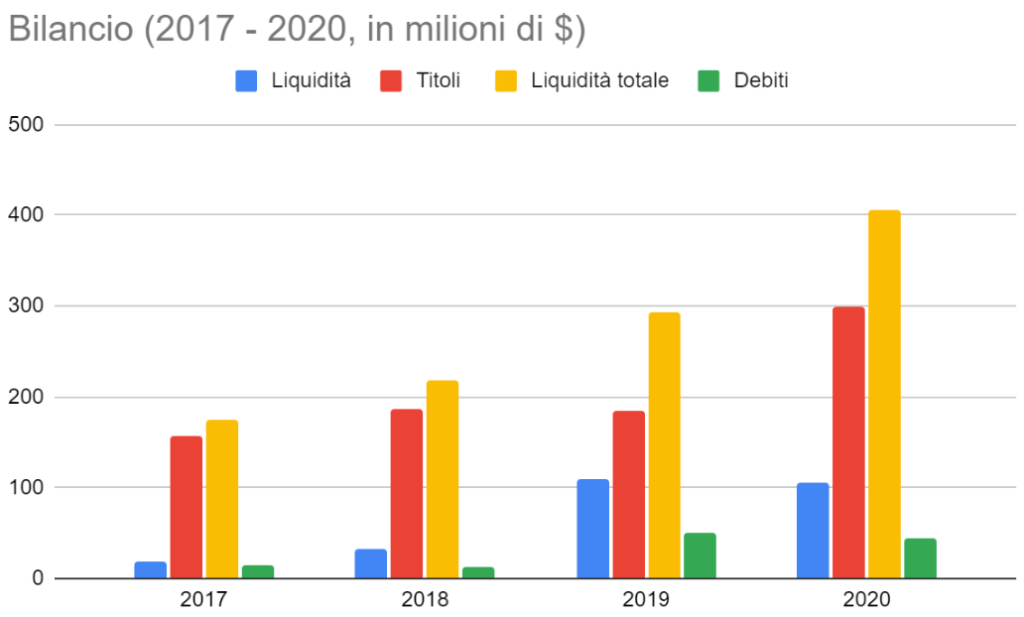

Il bilancio è il principale punto forte di Perdoceo, con quasi la totalità degli asset in titoli e liquidità, unitamente ad un debito praticamente assente, è praticamente impossibile vedere problematiche legate al credito e all’insolvenza.

Inoltre la posizione finanziaria netta (debito netto) è negativa, risultando in un valore totale di impresa (EV) minore della capitalizzazione di mercato.

La crescita esponenziale della liquidità negli ultimi anni è sinonimo che la società non trova molte opportunità di investimento, e preferisce “parcheggiare” il denaro in eccesso nei conti correnti o in titoli finanziari.

Il management ha affermato che appena sarà chiara la direzione intrapresa dalla nuova amministrazione la liquidità in eccesso verrà probabilmente investita.

Valutazione

Considerando l’incretezza politica e il possibile intervento dei regolamentatori è giusto ipotizzare scenari differenti.

Si fanno le seguenti ipotesi:

- Scenario 1: il governo interviene con riforme sostanziose riguardanti l’istruzione pubblica, danneggiando i margini e i ricavi di Perdoceo (probabilità 10%)

- Scenario 2: gli interventi dei regolamentatori sono limitati, tuttavia la crescita è stagnante e i margini restano quelli attuali (probabilità 35%);

- Scenario 3: interventi legislativi sempre limitati ma miglioramento dei margini e crescita delle entrate moderata, con un numero di iscritti maggiore (probabilità 40%);

- Scenario 4: interventi negativi da parte dei legislatori quasi assenti, entrate in moderata crescita e margini in espansione (probabilità 15%).

Come si nota le ipotesi sono ponderate verso uno scenario complessivo moderato (scenari 2 e 3).

Fair price per ciascun caso:

- Caso 1: $10,5

- Caso 2: $15

- Caso 3: $17

- Caso 4: $19

Facendo la media tra i vari fair price dei modelli, calcolati con assunzioni diverse a seconda dello scenario considerato, si giunge ad un fair price finale di $16, con un potenziale rialzista di circa il 37% dai prezzi attuali ($11,7)