un Deja vu, uno storno fisiologico o un sell on news ?

Focus Germania

La prima settimana di Settembre si è chiusa e ci ha lasciato dei numeri che non ammettono repliche, con perdite dal quasi – 3% del Dow Jones al quasi – 6% del Nasdaq. Sembra di essere tornati agli inizi di Agosto dove nelle prime sedute del mese si erano verificate perdite similari, salvo poi recuperarle ed in taluni casi anche con gli interessi ! E forse il troppo rapido recupero agostano ha provocato questa nuova reazione di inizio mese che però va detto non ha presentato volumi eccezionali. Solo in Germania sono stati in incremento pur rimanendo sotto la media mentre sono rimasti circa equivalenti a Milano ed in calo a Wall Street complice anche la festività del Labour day, quindi i volumi sono stati inferiori a quelli del selloff di inizio agosto, ed è un dato da dove partire. Un altro dato da analizzare è che con i dati del lavoro usciti in USA ora non solo non vi è più alcun dubbio sul prossimo inizio del taglio dei tassi da parte della FED già nella prossima riunione di Settembre, ma che sia proprio in questa riunione che la stessa FED possa cercare di “stupire” il Mercato con un primo taglio da 50 bp, per proseguire poi nelle successive riunioni del 2024 con tagli da 25 bp e chiudere cosi l’anno con un taglio totale di 100 bp, senza provocare ulteriori scossoni alla “politica” impegnata nelle elezioni presidenziali. Per certi versi potremmo dire che l’evidenza della necessità del taglio dei tassi da parte della FED abbia portato il Mercato a mettersi in modalità sell on news dopo la lunga attesa, anche se la news ancora non c’è stata. La riunione della FED sarà il 17 / 18 settembre pertanto abbiamo davanti ancora una intera settimana di attesa prima di arrivare alla data fatidica e allora che farà il Mercato ? Continuerà a scendere fino all’annuncio atteso ? Oppure arriveranno puntuali dichiarazioni di membri FED a veicolare informazioni per riportare un pò di calma ?

Nella attesa dei dati americani in settimana la protagonista è stata Germania con una serie di dati e notizie decisamente poco positive che quasi ci stupisce come il suo principale indice azionario resti in prossimità dei massimi storici. Prima l’istituto tedesco IFO ha tagliato le stime sul PIL azzerando le previsioni di crescita per l’anno in corso adducendo fattori sia economici che strutturali che in sostanza ne bloccano l’economia. L’IFO prosegue con una probabile ripresa nei prossimi due anni e vede rispettivamente il PIL a + 0.9% e a + 1.5%. Come se questo non fosse di per se un dato estremamente negativo a distanza di poche ore si è aggiunto il dato del crollo della produzione industriale a – 2.4% dopo il + 1.7% di giugno. Esemplificativo a riguardo quanto sta accadendo alla Volkswagen, attualmente il maggior produttore in europa con circa il 25% delle quote di mercato, che afferma di essere sotto di 500mila vetture ossia la produzione di due impianti e di non essersi piu ripresa dal crollo Covid causato dalla carenza dei semiconduttori. Ad oggi in europa si vendono mediamente 2 milioni di auto in meno rispetto al periodo pre-covid e VW necessità una ristrutturazione per poter affrontare le sfide future. Ma non solo i sindacati sono sul piede di guerra e non accettano tagli di personale, VW deve fare anche i conti con il lander della bassa sassonia che detiene il 20% del capitale e che ovviamente non potrà mai aderire ad una drastica chiusura di impianti. Come se non bastasse anche nella filiera di supporto a VW non mancano i problemi, cosi PowerCo costruirà solo una delle due linee produttive di batterie elettriche nonostante l’ingente investimento di 20 miliardi di euro del 2022. Ma quello delle auto elettriche è un problema globale tant’è che anche Toyota , il più grande costruttore mondiale di auto ha deciso di tagliare i piani della produzione di auto EV da 1.5 a 1 milione di vetture all’anno nel 2026, pur mantenendo l’obiettivo dei 3.5 milioni per il 2030.

Chiudiamo il focus Germania segnalando che l’ambizioso progetto in risposta al caro energia e finalizzato a tagliare le emissioni di CO2, offrendo un ticket mensile a 9 euro per viaggiare su treni locali, regionali, autobus e tram è sostanzialmente naufragato in quanto a fronte degli oltre 2.5 miliardi di euro spesi dal governo il traffico automobilistico si è ridotto solo tra il 4 ed il 5% mentre i treni hanno subito un incremento di oltre il 30% nei ritardi a causa del maggior utilizzo, provocando una reazione negativa degli utenti che sono tornati ad usare la propria auto.

Segnaliamo che finalmente in Francia si è giunti alla designazione del primo ministro, vedremo se l’ex negoziatore brexit Michel Barnier riuscirà a trovare la soluzione della difficile situazione transalpina.

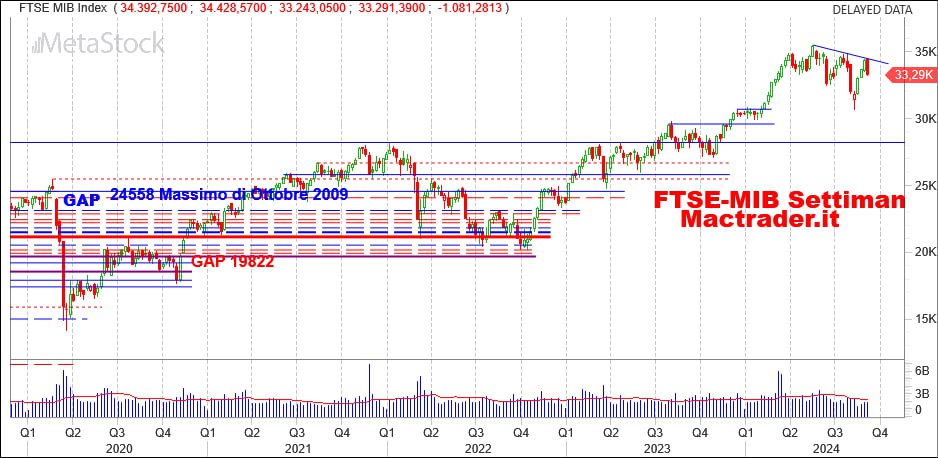

Decisamente negativa la settimana a Piazza Affari ( – 3.15% e saldo 2024 a + 9.69%) anche se guardando agli altri alla fine non abbiamo poi di che lamentarci.

La ribassista di breve ha confermato la sua valenza e sarà resistenza dinamica per la prossima ottava a 34423 punti. In una settimana abbiamo buttato via i guadagni delle due settimane precedenti e ci siamo fermati sostanzialmente sui 33300 punti. Da qui servirà immediata reazione altrimenti la prossima fermata sarà sui 32500 punti circa. Prosegue la “lotta” campanilistica dei paesi EU su cosa debba fare la BCE, se tagliare 25 o ancora meglio 50 bp come chiede l’Italia o se invece tergiversare ed attendere come chiede ad esempio la germania, anche se poi per quanto detto sopra non è che siano in condizione di poter dire piu di tanto.

Piccole differenze tra noi ed il DAX ( – 3.20% e saldo 2024 a + 9.25%) ma da notare.

Dax si è mangiato per intero le due precedenti candele ed in settimana era salito a 18990 punti segnando il nuovo massimo storico ed ha chiuso sotto il minimo delle due precedenti candele,e lo ha fatto con volumi in leggero aumento. Del resto abbiamo detto delle difficoltà che il paese sta attraversando ed è probabile che un test a qota18mila venga fatto nella prossima settimana. se sarà positivo vedremo una ripartenza e che forza questa avrà e fin dove salirà. se invece dovesse cedere allora probabile un retest dei 17600 / 17700 e in caso di persistente debolezza un arrivo in area 17mila punti. La resistenza dinamica transiterà molto in alto, sui 19290 punti, mentre una resistenza statica si è creata poco sotto i 19mila punti , sfiorati dalle ultime due candele.

Settimana corta a Wall Street per Labour day e grossa attesa per i dati del lavoro che potrebbero creare qualche ulteriore riflessione alla FED in attesa del 18 settembre.

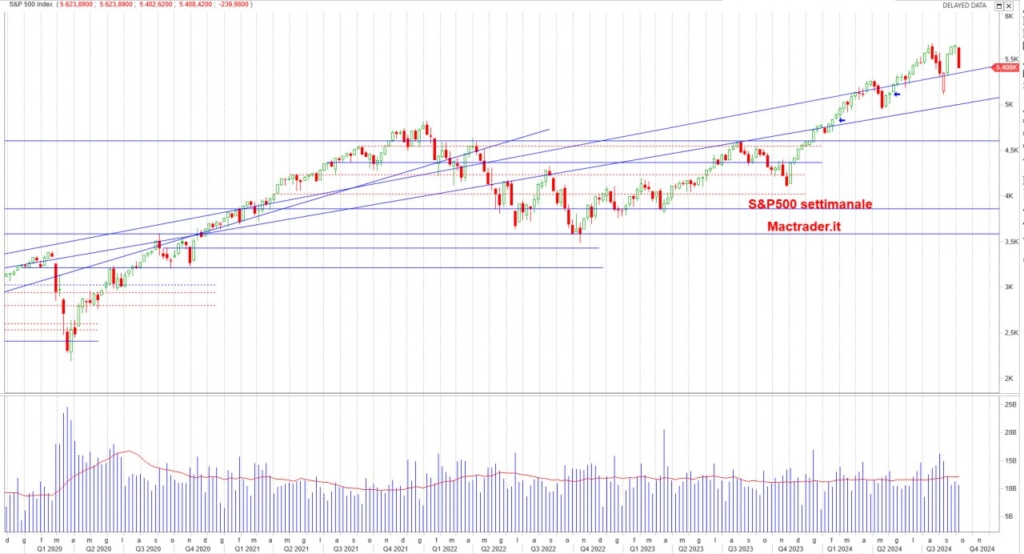

Tecnicamente solo il Nasdaq ( – 5.89% e saldo 2024 a + 9.48%) che ha rotto due rialziste con una candela total body che non lascia scampo , ha dato una chiara indicazione. Se non terrà quota 18mila allora a seguire vedremo i 17400, i 17mila ed in ultima analisi i 16600 punti. Poi magari lunedi aprirà in gap down per andare poi a recuperare con un Oops rialzista e ripetere quanto visto ad agosto, per cui attendiamo prima di fasciarci la testa. Primissima resistenza i 18773 punti della rialzista mentre successivamente avremo un livello dove si incroceranno la seconda rialzista e la ribassista di breve in area 19430 punti circa. Candela total body anche per S&P500 ( – 4.25% e saldo 2024 a + 13.39%) che però nonostante la brutta settimana non ha assolutamente perduto l’ottima impostazione grafica essendo rimasto sopra la rialzista. Primo supporto pertanto a 5356 punti e solo al cedimento di questo si guarderà ai 5120 punti del minimo di agosto. Se dovesse recuperare da questi livelli non saremmo lontani dalla possibilità di andare a ritoccare i massimi storici. Miglior listino di settimana il Dow Jones ( – 2.93% e saldo 2024 + 7.05%) che si conferma anche come il peggiore del 2024. Nessun danno grave neanche qui, con il supporto dei 40mila punti ancora discretamente lontano e la possibilità con un pronto recupero di riportarsi agevolmente sopra i 40500 punti. Sul Dow Jones segnaliamo che molto probabilmente , dopo oltre 25 anni, INTEL uscirà dal paniere in quanto il suo prezzo è ben oltre 10 volte inferiore al titolo col prezzo maggiore ( sul DJ conta il prezzo e non la capitalizzazione) ed pare probabile che sarà sostituita da Nvidia.